Şirket, mevcut sermayesi 430.000.000 TL’den 42.600.000 TL bedelli sermaye artırımı ile 472.600.000 TL yeni sermayeye ulaşacak.

Sermaye artırımı ve halka arzda mevcut ortak Hasan GÜMÜŞ’e ait 28.400.000 TL nominal değerli C grubu payların halka arzı ile birlikte 71.000.000 adet payın satışı gerçekleşecek.

Pay fiyatı ise SPK tarafından 12,50 TL olarak açıklandı.

Şirket web sitesinde yer alan taslak izahnameye göre hazırlanmış bilgiler şu şekilde;

Halka arz kodu; #YYLGD

Halka arz tarihi; Henüz açıklanmadı

Halka arz fiyatı; 12,50 TL sabit fiyat

İşlem göreceği Pazar; Ana Pazar

Dağıtım yöntemi; Oransal dağıtım (Onaylı izahname ile değişiklik gösterebilir)

Satışa sunulacak pay miktarı; 71.000.000

Tahsisat oranları; Onaylı izahname ile kesinlik kazanacak.

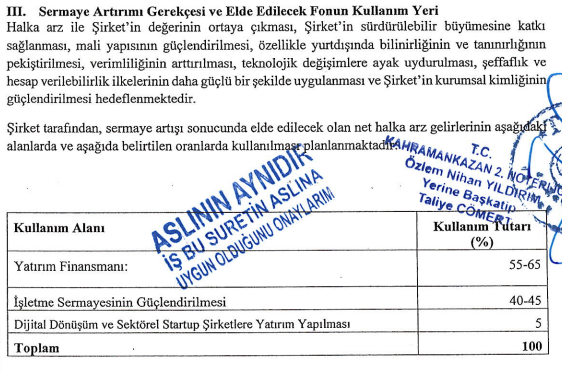

Halka Arz Gelirlerinin Kullanım Alanları

Net halka arz gelirlerinin %55 - %65’ine tekabül eden tutarın;

Yeni ürünler için yeni fabrika yatırımı,

Mevcut kapasitenin artırılması,

Antrepo ve Lisanslı Depo Yatırımı,

Tarım Arazisi Yatırımı

İşletme Sermayesinin Güçlendirilmesi

Şirketin üretim ve satış hacminin artmasına bağlı olarak, öncelikle stok finansmanı satış finansmanı ve hammadde tedariki alanlarında ve ayrıca diğer işletme sermayesi ihtiyacı bulunan alanlarda kullanılmak üzere net halka arz gelirlerinin %40 – 45’ine tekabül eden tutarın işletme sermayesi olarak kullanılması planlanmakta.

Dijital Dönüşüm ve Startup Yatırımları

Şirket, halka arz gelirinin yaklaşık %5’lik kısmı ile dijital dönüşüm ve start-up yatırımları yapmayı planlanmakta.

Fiyat İstikrarı İşlemleri Sağlanabilir

Konsorsiyum Eş Lideri Garanti Yatırım Menkul Kıymetler A.Ş. şirket paylarına yönelik olarak fiyat istikrarı işlemlerinde bulunmayı planlamakta. Ancak Garanti Yatırım fiyat istikrarı işlemlerini kesin olarak yerine getireceğine ilişkin herhangi bir taahhüt vermemekte.